親の不動産を複数の兄弟姉妹で相続するケースでは、相続方法や財産の分配をめぐって意見の対立が生じることがあります。その際に重要となるのが、複数相続人による不動産相続の正しい理解と適切な対応です。

複数相続人による不動産相続とは、被相続人の不動産を複数の相続人で引き継ぐことを指し、複数の解決策があります。

ただし、各方法にはメリットとデメリットがあり、相続人の状況に応じて最適な方法を選択することが必須。

そこで本記事では、複数相続人による不動産相続の基礎知識から具体的な方法など、幅広く解説します。

目次

複数相続人による不動産相続とは

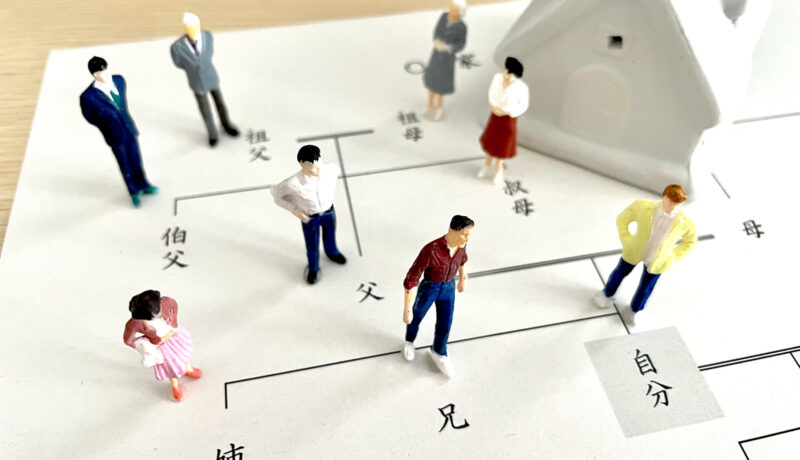

複数相続人による不動産相続とは「被相続人(亡くなった方)の財産に不動産が含まれており、それを複数の相続人で引き継ぐこと」を指します。例えば、親が所有していた自宅や賃貸アパートなどが相続の対象となります。

この場合、相続人全員で話し合いを行い、どのように不動産を分けるか、あるいは共有するかを決定する必要があります。

複数相続人による不動産相続では、相続人間での意見の相違や感情的な対立が生じやすく、トラブルの原因となりかねません。

そのため、円滑な相続を実現するためには、相続人同士のコミュニケーションを大切にし、必要に応じて専門家のアドバイスを受けることが重要です。また、相続税の問題や登記手続きなど、さまざまな法的・税務的な側面にも注意を払う必要があります。

法定相続分と指定相続分の違い

定相続分と指定相続分は、相続における財産の分け方を決める際の基準となるものです。法定相続分は、民法で定められた相続分を指します。

例えば、配偶者と子どもが相続人の場合、配偶者が1/2、子どもたちで残りの1/2を均等に分けることになります。

この法定相続分は、遺言書がない場合や遺産分割協議が整わない場合の分け方となります。一方、指定相続分は被相続人が遺言書で指定した相続分のことです。被相続人は、法定相続分とは異なる割合で相続分を指定できます。

例えば、「長男に財産の2/3、次男に1/3」というように指定することが可能です。

ただし、遺留分を侵害するような極端な指定は、後に遺留分減殺請求の対象となる可能性があるため注意が必要です。指定相続分がある場合、原則としてそれに従って相続が行われます。

複数相続人による不動産相続のメリットとデメリット

共有相続のメリットは、不動産をそのまま保持できることです。思い出の詰まった実家や先祖代々の土地を売却せずに済むため、感情的な満足度が高くなります。

また、将来的な不動産価値の上昇を期待できる場合、資産価値を維持したまま相続できる利点があります。

一方、デメリットとしては、共有者全員の合意が必要な事項が多いため、意思決定が難しくなる可能性があります。例えば、不動産の売却や賃貸、大規模な修繕などを行う際に、全員の同意を得るのが困難な場合があります。

また、固定資産税などの維持費用の分担や、収益の分配方法をめぐってトラブルが発生するリスクもあります。

さらに、将来的に共有者の1人が自分の持分を第三者に売却した場合、知らない人と共有関係になる可能性もあります。

複数相続人による不動産相続の4つの方法

不動産を複数の相続人で相続する場合、その方法は大きく以下4つに分類されます。

- 方法①:共有による相続

- 方法②:現物分割による相続

- 方法③:代償分割による相続

- 方法④:換価分割による相続

それぞれ個別にみていきましょう。

方法①:共有による相続

共有による相続は、複数の相続人が不動産を共同で所有する方法です。

この方法では、各相続人が不動産の一定の持分を持ち、その持分に応じて権利と義務を負うことになります。例えば、3人の相続人がいる場合、それぞれが1/3ずつの持分を得られます。

共有による相続のメリットは、不動産をそのまま維持できること。例えば、思い出の詰まった実家を売却せずに済みます。

しかし、デメリットとして、共有者全員の同意が必要な事項が多く、意思決定が難しくなる可能性があります。

また、将来的に相続人の中の誰かが自分の持分を第三者に売却した場合、知らない人と共有関係になるリスクもあります。そのため、共有による相続を選択する際は、相続人間の関係性や将来的な不動産の利用計画をよく考慮する必要があります。

方法②:現物分割による相続

現物分割による相続は、相続財産である不動産をそのまま物理的に分割して、各相続人に割り当てる方法です。

例えば、複数の土地や建物がある場合、それぞれを別々の相続人が相続するというやり方です。また、1つの大きな土地を分筆して複数の小さな土地に分け、それぞれを相続人が取得することも可能です。

この方法のメリットは、各相続人が独立して不動産を所有できることです。これにより、共有による煩わしさを避けられます。

しかし、デメリットとして、不動産の価値や利便性が均等にならない可能性があります。例えば、駅に近い土地と遠い土地では価値が異なります。

また、分割によって不動産の価値が下がってしまうこともあります。そのため、現物分割を行う際は、不動産の評価を適切に行い、相続人間で公平な分割になるよう注意深く協議しましょう。

方法③:代償分割による相続

代償分割による相続は、ある相続人が不動産を相続し、その代わりに他の相続人に金銭や他の財産で補償を行う方法です。

例えば、長男が実家の土地建物を相続し、その代わりに他の兄弟姉妹に現金を渡すというケースが考えられます。この方法は、不動産を分割することが難しい場合や、特定の相続人が不動産の取得を強く希望している場合に有効です。

代償分割のメリットは、「不動産をそのまま維持できる」「相続人の希望に沿った柔軟な相続が可能になる」点です。例えば、実家で親の介護をしていた子どもがその家を相続し、他の兄弟姉妹に金銭で補償するといった対応ができます。

ただし、デメリットとして、代償金を支払う相続人に十分な資金力がない場合、実行が難しくなります。

また、不動産の評価額をめぐって相続人間で意見が分かれる可能性もあります。そのため、代償分割を選択する際は、公平な不動産評価と十分な話し合いが必要となります。

方法④:換価分割による相続

換価分割による相続は、相続財産である不動産を売却し、その売却代金を相続人間で分配する方法です。

この方法は、相続人の誰もが不動産の取得を希望しない場合や、相続人間で不動産の扱いについて意見が対立している場合に選択されることが多々あります。

換価分割のメリットとしては、現金化することで相続人間の公平な分配が容易になる点が挙げられます。また、不動産の維持管理の負担から解放されるため、相続人全員が納得しやすい方法といえます。

しかし、デメリットとして、思い出の詰まった不動産を手放さなければならないという感情的な問題や、不動産市場の状況によっては望ましい価格で売却できない可能性があります。

さらに、売却までに時間がかかる場合、相続手続きが長引く可能性もあります。そのため、換価分割を選択する際は、不動産の価値や市場動向、相続人の意向をよく考慮する必要があります。

複数相続人による不動産相続の手続き手順

不動産相続には、以下の手順で手続きを行う必要があります。

- 手順①:遺産分割協議書の作成

- 手順②:相続登記の手続き

- 手順③:相続税の申告と納付

それぞれ個別にみていきましょう。

手順①:遺産分割協議書の作成

遺産分割協議書の作成は、複数相続人による不動産相続の中で最も重要な手続きです。

この文書は、相続人全員が合意した遺産の分割方法を明確に示すものです。協議書には、各相続人が相続する財産の内容と価額、相続の割合などを具体的に記載します。

作成の際は、まず相続人全員で話し合いを行い、不動産の処理方法や他の財産の分配について合意を形成します。

その後、合意内容を文書化し、相続人全員が署名・押印します。この際、各相続人の印鑑証明書も必要となります。

遺産分割協議書は法的な効力を持つ重要な書類であるため、作成には慎重を期す必要があります。相続財産の評価方法や税務上の影響なども考慮しなければならず、専門家のアドバイスを受けることをおすすめします。

また、将来のトラブルを防ぐため、できるだけ詳細かつ明確な内容を記載することが重要です。

手順②:相続登記の手続き

相続登記は、不動産の所有権が被相続人から相続人に移転したことを登記簿に反映させる手続きです。

この手続きは、遺産分割協議が成立した後、できるだけ速やかに行う必要があります。2024年4月からは、相続の発生を知ってから3年以内に相続登記を行うことが法律で義務付けられています。

相続登記の申請には、遺産分割協議書のほか、戸籍謄本、固定資産評価証明書、相続人の印鑑証明書などの書類が必要です。

また、登録免許税の納付も必要となります。手続きは一般的に法務局で行いますが、専門的な知識が必要なため、多くの場合、司法書士に依頼して行います。

相続登記を行わないと、将来的に不動産の売却や担保設定などの際に支障が出る可能性があります。また、相続登記の義務化に伴い、正当な理由なく期限内に登記しなかった場合、過料が科される可能性もあるため、注意が必要です。

手順③:相続税の申告と納付

相続税の申告と納付は、相続財産の総額が基礎控除額を超える場合に必要となる手続きです。

基礎控除額は「3,000万円 + 600万円 × 法定相続人の数」で計算されます。申告期限は相続開始を知った日から10ヶ月以内と定められており、この期限内に申告と納税を行う必要があります。

相続税の計算は複雑で、不動産の評価方法や各種の特例の適用など、専門的な知識が必要となります。

特に不動産は評価額が大きくなりがちで、相続税額に大きな影響を与えます。そのため、多くの場合、税理士などの専門家に相談しながら申告手続きを進めることが一般的です。

なお、相続税の納付が困難な場合、延納や物納の制度を利用することもできます。延納は最長20年まで分割して納付できる制度で、物納は相続した財産で納税する制度です。

これらの制度を利用する場合も、専門家のアドバイスを受けながら慎重に検討することが求められます。

複数相続人による不動産相続のトラブル事例と対策

複数相続人による不動産相続では、さまざまなトラブルが発生する可能性があります。主な事例と対策を紹介しましょう。

まず、遺産分割協議が長期化するケースがあります。相続人間で意見が対立し、話し合いが進まないことがあります。これを防ぐには、早期から話し合いの場を設け、中立的な第三者(例えば弁護士)を介入させることが有効です。

被相続人の生前に遺言書を作成しておくことで、スムーズな相続が可能になります。

次に、共有不動産の管理・処分で意見が対立する可能性もあります。売却や賃貸、修繕などの判断で相続人の意見が分かれることがあります。

これを避けるには、遺産分割時に不動産の取り扱いについて具体的な取り決めを行い、書面化しておくことが重要です。また、共有持分を一人に集約するなど、将来的な問題を回避する工夫も考えられます。

代償分割を選択した場合、代償金の支払いが滞ることで問題が発生することもあります。

これを防ぐ上では、支払い計画を具体的に立て、遺産分割協議書に明記することが大切です。必要に応じて担保を設定するなどの対策も考えられるでしょう。

加えて、「相続登記の未了」による問題があります。相続登記を行わないまま放置すると、将来的に不動産の処分が困難になったり、さらなる相続が発生して権利関係が複雑化したりする可能性があります。

対応策としては、相続発生後速やかに相続登記を行うことが重要です。また、相続登記の義務化に伴い、期限内に登記を行わないと過料が科される可能性もあるため、事前に想定しておきましょう。

複数相続人による不動産相続で専門家に相談すべきケース

複数相続人による不動産相続では、さまざまな局面で専門家の助言が必要となります。ここでは、税理士、弁護士、司法書士それぞれに相談すべきケースを詳しくみていきましょう。

税理士に相談すべきケース

税理士は税務の専門家であり、相続税に関するさまざまな場面で相談することが有効です。特に、相続税の申告が必要な場合は、税理士のサポートが不可欠。

相続財産の総額が基礎控除額を超える場合、相続税の申告が必要となりますが、税理士は複雑な相続税の計算や申告書の作成をサポートし、適切な節税対策を提案してくれます。

また、不動産の評価方法に疑問がある場合も税理士に相談すべきです。相続税における不動産の評価は複雑で、路線価や倍率方式などさまざまな方法があります。

適切な評価方法を選択し、正確な評価額を算出するために税理士のアドバイスが役立ちます。

相続税の納付が困難な場合も、税理士に相談することで適切な対応が可能になります。延納や物納の制度の適用可能性や手続きについて、専門的なアドバイスを受けることができます。

さらに、生前贈与を含めた相続対策を検討する場合も税理士の助言が有効です。相続税を軽減するための生前贈与の方法や、特例の適用などについて、効果的な対策を立てることができます。

弁護士に相談すべきケース

弁護士は法律の専門家であり、相続に関する法的問題の解決をサポートします。特に、相続人間で深刻な対立がある場合は、弁護士の介入が有効です。

遺産分割協議がまとまらず、相続人間で対立が深刻化している場合、弁護士が中立的な立場で調整役を務めてくれます。また、必要に応じて調停や審判の申立てなどの法的手続きをサポートします。

遺言書の有効性や解釈について争いがある場合も、弁護士に相談すべきです。

遺言書の有効性や内容の解釈をめぐって相続人間で意見が分かれるなら、弁護士のアドバイスを受けることで適切な対応が可能になります。

相続放棄や限定承認を検討する場合も、弁護士の助言が重要です。被相続人に多額の債務がある場合など、相続放棄や限定承認を検討する際には、その影響や手続きについて専門的なアドバイスを受けられます。

また、遺留分減殺請求を考えている場合も弁護士に相談すべきです。遺言や生前贈与によって遺留分が侵害されていると考えられる場合、遺留分減殺請求の可能性や手続きについて専門的な助言を受けることができます。

司法書士に相談すべきケース

司法書士は登記や法律事務の専門家であり、相続に関するさまざまな手続きをサポートします。特に、相続登記の手続きを行う場合は、司法書士の助けが不可欠です。

相続による所有権の移転を登記簿に反映させる相続登記の手続きは、司法書士の主要な業務の1つ。

必要書類の準備から申請手続きまで、トータルにサポートを受けられます。

遺産分割協議書の作成をする場合も、司法書士に相談すべきです。遺産分割協議書の作成には法的な知識が必要。司法書士は適切な内容と形式で協議書を作成するサポートを行ってくれます。

相続人や相続財産の調査が必要な場合も、司法書士のサポートが有効です。相続人の範囲や所在の確認、相続財産の調査などが必要なら、司法書士のサポートを受けることで正確かつ効率的に情報を収集できるでしょう。

特殊な登記手続きが必要な場合も、司法書士に相談すべきです。例えば「相続人の一部が所在不明である」「被相続人の権利が登記されていない」など、特殊な状況下での登記手続きについて専門的なアドバイスを受けることができます。

まとめ

複数相続人による不動産相続は、さまざまな選択肢と課題を伴う複雑な手続きです。共有、現物分割、代償分割、換価分割など、各方法にはメリットとデメリットがあり、相続人の状況や希望に応じて最適な方法を選択することが大切です。

また、遺産分割協議書の作成、相続登記、相続税の申告など、必要な手続きを適切に行うことで、将来的なトラブルを防げるでしょう。

相続に関する法律や税制は複雑で、専門的な知識が必要となる場面も多くあります。

特に、「相続人間で意見が対立している」「相続税の申告が必要」「特殊な登記手続きが必要」といった場合は、早めに専門家に相談することをおすすめします。

税理士、弁護士、司法書士など、それぞれの専門家が異なる観点からサポートを提供してくれます。