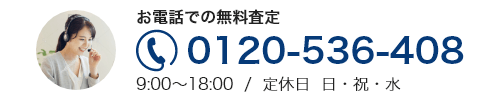

について今すぐご相談できます。

お電話する

底地は一般的には利活用が難しいことから、いざ「売却しよう」と思っても一筋縄ではいきません。そもそも底地売却には借地人との関係、共有名義の問題、税金の処理など、考慮すべき点が多く存在します。

そこで当記事では、底地売却の際の留意点、借地人への対応方法など、実用的な情報を紹介します。

底地とは

底地とは、土地所有者が他者にその使用権を賃貸し、その過程で収益を上げている土地のことをいいます。この概念には、借地権という重要な法的枠組みが関連しています。借地権とは、土地を借りる権利を具体的に指し、土地の使用者が土地所有者に対して一定の条件下で土地を利用することを可能にします。

住宅用地として借地権を有する場合、その上に建てられる建物は借地人の所有物となりますが、土地自体は地主の所有物であり続けるため、使用権の対価として地主に対し定期的な支払いを行う必要があります。

このように、土地の使用権を借りることで、借地人は自身の住宅や事業のための基盤を築けるでしょう。ただし、土地の所有権は地主が保持することにもなります。

土地を貸し出している側、すなわち地主の視点では「底地」と表現されます。一方、土地を借りている側、つまり借地人からの視点では「借地」と呼ばれます。これは、同一の土地に対して、関わる人々の関係性や立場に応じて異なる名称が用いられることを示しています。

底地の売却が難しい理由

以上のような特徴を持つ底地の売却が難しい理由としては、以下のものが挙げられます。

- 利活用が難しい

- ローンの審査が通りづらい

- 収益性があまりない

- 借地人とトラブルになるリスクがある

それぞれ個別に解説します。

利活用が難しい

底地の大きなデメリットは、借地人が存在することにより、土地の自由な活用が制限される点です。借地権は通常、建物の所有やその他の目的で長期にわたって設定されるため、借地借家法第3条により、借地権の最低存続期間が30年以上と規定されています。

この長期的な権利設定は、土地の所有者が自らの土地を自由に使うことや再開発を行うことを複雑にします。

借地人の権利は法律によって強固に保護されており、地主が土地を取り戻したい場合には、立退き料の支払いなど、正当な理由が必要。これは、新たな建築計画を立てたい底地の新規取得者にとっても、大きな障壁となり得ます。

ローンの審査が通りづらい

底地の売却を考えた場合、買い手が金融機関からの融資を受けづらいこともネックです。

底地はその使用が借地人の存在によって制限されるため、その価値は更地の一部にしかならず、その結果、融資の担保価値が低く評価されがち。このため、多くの金融機関は底地購入に対する融資に消極的な姿勢をとるケースが多々あるのです。

収益性があまりない

さらに、底地の収益性が低いことも売却を難しくする要因です。地代収入は一見すると収益源に見えます。しかし、固定資産税や都市計画税などの定期的な費用、場合によっては管理費用も発生します。

物価上昇や土地価値の増加による税負担の増大は、地代収入の増加に即時対応できないため、収益性を損ねる原因となるでしょう。

関連記事:底地投資は失敗しやすい?収益源や注意点を詳しく紹介

借地人とトラブルになるリスクがある

底地を所有することに伴う別の問題は、借地人とのトラブルリスクです。契約更新の際や地代の交渉など、借地人との間で生じる様々なトラブルは、底地の売却や利活用の障害となり得ます。

特に、土地の価値上昇による税負担の増加は、地代の再交渉を必要とする場合があり、金銭的なトラブルの原因となりかねません。

底地を売却するメリット

では、底地を売却するメリットにはどのようなものがあるのでしょうか。具体的には、以下のとおり。

- 税金負担の軽減

- 相続問題の解消

- 相続税評価額の低減

それぞれ詳しく解説します。

税金負担の軽減

底地を売却する最大のメリットは、固定資産税や都市計画税などの年間税金の負担から解放されることです。土地の価格が上昇すると、これらの税金もそれに比例して増加しますが、地代の増額は借地権者の同意が必要であるため、現実的には起こり得ないでしょう。

場合によっては、地代収入を上回る税金を支払うことになるかもしれません。したがって、税金負担のない生活への移行は、底地を売却する際の重要な利点となります。

関連記事:底地を所有するメリット・デメリットとは? 売却方法と買い取り相場もあわせて解説

相続問題の解消

底地を売却することは、相続時の問題を未然に防ぐことにも繋がります。利益が少ない。あるいは赤字の底地を相続することは、相続人にとって負担となり得るでしょう。

相続における分割問題は、しばしば家族間のトラブルを引き起こす原因となる点も踏まえると、売却は有効な解決手段です。

相続税評価額の低減

底地の相続税評価額が市場価格よりも高くなる場合、事前に売却することで相続税の負担を軽減できる可能性があります。

相続税評価額は、借地権割合を考慮して計算されるため、実際の市場価格よりも低くなることが一般的です。売却により得た資金を他の投資に回すことで、より高い収益を目指せるでしょう。

底地を売却するデメリット

底地の売却は、その性質上、非常に売りにくいという大きなデメリットがあります。借地人との交渉や、建物の所有権問題、借地権との同時売却など、さまざまな複雑な問題を解決しなければならないため、一般的な不動産取引と比較して売却プロセスが複雑化します。

利用に制限がある底地は、市場価格が大幅に低下する傾向にあります。期待していたような収入を得られない可能性が高く、これが底地を売却する際の顕著なデメリットとなります。市場価値の低さは、底地の売却を考える際に重要な考慮事項です。

底地を売却する方法

底地を売却する際には、以下のいずれかの手法が有効です。

- ①:借地人に売却する

- ②:完全所有権にしてから第3者に売却する

- ③:借地を一緒に売却する

- ④:訳あり物件の買取業者に売却する

それぞれ、個別にみていきましょう。

①:借地人に売却する

底地のメジャーな売却方法の1つは、既に土地を使用している借地人に直接売却することです。この場合、借地人は地代の支払いを停止でき、土地を自由に利用することが可能になるため、底地の完全所有権を得られます。

借地人にとっては、土地の自由な利用が可能になる点がメリットであり、地主にとっても相場価格に近い金額での売却が期待できます。

ただし、借地人が完全所有権を獲得するためには、十分な資金力と、その意志が必要です。地主と借地人の良好な関係も不可欠であり、この選択肢がすべてのケースで実行可能とは限りません。

②:完全所有権にしてから第3者に売却する

別のアプローチとして、地主は借地権を解消し、土地の完全所有権を確立した後、第三者に売却する方法があります。これにより、賃借権や地上権などの利用制限をクリアにし、広範な購入希望者に対して土地を相場価格で提供できます。

完全所有権にしてからの売却では、地主と借地権者が土地を等価交換するなどの解決策が考えられます。しかし、借地権者の同意が必須であり、物理的に分割可能な広さの土地でなければ実現は難しいでしょう。

③:借地と一緒に売却する

第3の選択肢は、底地と借地を一緒に市場に出して売却する方法です。土地の所有者と借地人が協力して、土地と上にある建物をセットで販売することで、購入希望者の関心を引き、相場価格での売却が期待できます。

しかし、この方法は、借地人が売却に同意し、かつ売却時期が地主の希望に合致する必要があります。また、売却代金の配分についても、地主と借地人間で合意を形成しなければなりません。

④:訳あり物件の買取業者に売却する

借地人との交渉なしに底地を売却する方法も存在します。訳あり物件に特化した専門の買取業者は、居住用途ではなく、土地の有効活用や再開発を見込んで底地を購入します。

このアプローチ方法なら、不動産買取業者が新たな地主となり、借地権者との交渉を円滑に進めることができるため、迅速な売却が可能です。

底地を売却する際の注意点

底地を売却する際には、以下の点に留意しましょう。

- 借地人に事前通知が必要

- 底地を共有しているなら同意が必要

- 売却後には譲渡所得税が課税される

それぞれ個別に解説します。

借地人に事前通知が必要

底地を売却する際、借地人に対する事前通知は法的義務ではないものの、売却に伴う潜在的なトラブルを回避するため強く推奨されます。

突然の土地所有者変更は借地人にとって大きな不安を与える可能性があります。これを事前に解消することは双方の信頼関係維持に寄与するでしょう。

事前に売却意向を伝え、借地人の疑問や懸念に適切に対応することで、土地所有の移行をスムーズに進められます。

底地を共有しているなら同意が必要

底地が複数人の共有名義である場合、売却には全共有者の同意が必要です。特に相続などで共有名義となっている場合、共有者間での意見調整が売却プロセスを複雑化する要因となり得ます。

共有名義の解消や単独名義への変更。あるいは自身の持分だけの売却は、共有者間の合意形成が必須です。

持分売却の場合、他の共有者の同意は不要ですが、事前の相談を通じた円滑な関係構築が望ましいでしょう。

売却後には譲渡所得税が課税される

底地の売却で利益が出た場合、その利益に対して譲渡所得税が課税されます。譲渡所得税の計算は、売却代金から物件の取得費用および売却に際して発生した費用を差し引いた額で行われます。譲渡所得の計算式は以下のとおりです。

- 譲渡所得額=売却代金−(取得費+譲渡費用)

取得費には物件の購入価格や購入時の仲介手数料などが含まれ、譲渡費用には売却時の仲介手数料や印紙税などが該当します。

税率は所有期間によって異なり、5年超の長期所有の場合は15%、5年以下の短期所有の場合は30%が適用されます。

所有期間は売却年の1月1日時点での期間で判定されるため、具体的な売却時期の選択も税負担に影響を与える重要な要素。適切な税務計画により、税負担の最適化を図れるでしょう。

「ワケガイ」は底地も買い取ります!

本ブログで情報発信を行っている「ワケガイ」は、特殊な状況を抱えた不動産の買取に特化した業者です。

当サービスを提供している株式会社ネクスウィルは、財務コンサルティング業務を手掛ける企業のため、お問い合わせから迅速な買取実行が大きな特徴となっています。

最短での対応時間は1日とし、最高で3億円までの一括支払いが可能です。弁護士や司法書士等の法律専門家との協力により、複雑な法的手続きにも柔軟に対応していますので、お気軽にお問い合わせください。

まとめ

底地を売却する際には、事前に把握しておくべき事柄は多く存在します。方法としては「借地人への売却」「権利関係を整理した上での第3者への売却」などがありますが、いずれにせよ専門的な知識が求められます。

売却に際しては、プロフェッショナルのアドバイスを積極的に求め、最適な売却戦略を立てることが重要。売却プロセスをスムーズに進め、望む結果を得るためにも、積極的に専門家へ相談しましょう。

| 運営団体 株式会社ネクスウィル 2019年1月29日設立。訳あり不動産の買取を行う不動産会社。相続やペアローンによる共有持分、空き家、再建築不可物件、借地、底地など、権利関係が複雑な不動産を買い取り、法的知識や専門知識を以って、再度市場に流通させている。 |