について今すぐご相談できます。

お電話する

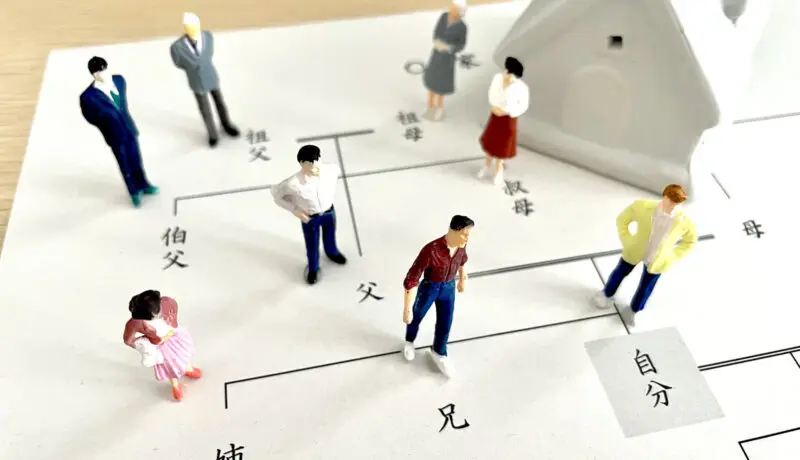

配偶者居住権とは、亡くなった人の配偶者が、その所有していた建物に無償で住み続けられる権利のことです。この権利は、2020年4月に施行された改正民法によって新設されました。

配偶者の住居を確保するための従来の方法には課題があったため、平均寿命の長期化に伴って配偶者の居住権を保護する必要性が高まったことが、配偶者居住権新設の背景にあります。

配偶者居住権を活用したいと考える場合、具体的な内容や、配偶者短期居住権との違いを把握しておくことが大切です。

そこで本記事では、配偶者居住権の概要や設定要件について詳しく解説します。

配偶者居住権とは

配偶者居住権とは、被相続人(以下「亡くなった人」)が生前に所有していた自宅や実家などの建物について、その配偶者に住み続ける権利を認める権利です。この権利の特徴は、建物の所有権は相続人に移転するものの、配偶者はその建物に無償で居住し続けられる点にあります。

2020年4月1日に施行された改正民法により、配偶者居住権が新たに創設されました。その背景としては、高齢化社会の進展に伴い、夫婦の一方が他方より先に亡くなった場合に、残された配偶者の住居をどのように確保するかという問題が顕在化してきたことが挙げられます。

従来の方法では、残された配偶者の居住権を十分に保護できないケースが少なくありませんでした。

わが国の平均寿命は年々延びており、配偶者の一方が死亡した後、もう一方が一人で長期間生活するケースが増加の一途をたどっています。こうした状況において、残された配偶者の住居をいかに確保するかが重要な課題となってきました。多くの場合、配偶者にとっては長年住み慣れた家に引き続き住むことが何よりの望みでしょう。

配偶者居住権の法的効果

配偶者居住権が設定されると、亡くなった人の配偶者は、その所有していた建物に無償で居住し続けることができるようになります(民法1028条1項)。この権利は原則として配偶者の生涯にわたって存続するものとされており(民法1030条1項)、配偶者は死ぬまでその建物に住み続けることが可能となります。

しかしながら、遺産分割協議や遺言、あるいは家庭裁判所の審判など、配偶者居住権の設定行為において別段の定めがなされた場合には、配偶者の生存中に権利が消滅することもありえます。

配偶者短期居住権との違い

2020年4月1日に施行された改正民法では、配偶者居住権と並んで「配偶者短期居住権」という新たな権利も創設されました。配偶者短期居住権も、配偶者居住権と同じく、亡くなった人の配偶者に対し、その自宅等に引き続き居住することを認める権利です。

しかしながら、配偶者短期居住権には、配偶者居住権とは異なるいくつかの特徴が見られます。

①:要件を満たせば当然に発生する点

配偶者居住権が設定行為を必要とするのに対し、配偶者短期居住権は、相続開始時において亡くなった人が所有する建物に配偶者が無償で居住していた場合、原則として自動的に発生します。

②:存続期間に制限がある点

配偶者居住権が原則として終身にわたって存続するのとは対照的に、配偶者短期居住権の存続期間には一定の限定が付されています。

③:実際に居住の用に供していた部分のみが対象となる点

配偶者居住権が建物の全体に及ぶのに対し、配偶者短期居住権の対象は、配偶者が現実に居住・使用していた部分に限定されます。

④:登記することができない点

配偶者居住権については登記が義務づけられているのに対し、配偶者短期居住権は登記の対象とはなりません。

⑤:相続税の課税対象とならない点

配偶者居住権には相続税が課されるのに対し、配偶者短期居住権には相続税が課されることはありません。

配偶者居住権のメリット

配偶者居住権には、以下のようなメリットがあります。

- 配偶者の生活が安定する

- 遺留分問題のリスクを低減できる

それぞれ詳しく解説します。

配偶者の生活が安定する

配偶者が高価な建物の所有権を相続した場合、ほかの相続人との間の公平性を確保するために、生活資金や納税資金となる預貯金等を、ほかの相続人に譲らなければならないことがしばしばあります。

これに対し、配偶者居住権は所有権と比べて経済的価値が低いため、配偶者が預貯金等を相続したとしても、相続分のバランスが大きく崩れることは少ないという利点があります。このことは、配偶者居住権の大きなメリットの一つとして指摘することができるでしょう。

遺留分問題のリスクを低減できる

配偶者が建物の所有権を相続すると、配偶者の相続分が過大となり、ほかの相続人から遺留分侵害額請求(民法1046条1項)を受けるリスクが生じます。

しかしながら、建物に配偶者居住権を設定することにより、配偶者と建物所有者との間で、建物の価値を分散※して相続することになります。

※配偶者は「配偶者居住権の価値」を、所有者は「所有権の価値-配偶者居住権の価値」を取得する

その結果として、相続分が各相続人の間で均衡のとれた形で配分されることになり、遺留分をめぐる紛争が生じるリスクを低減することができます。

配偶者居住権については登記が義務づけられており(民法1031条1項)、登記がなされることで第三者に対する対抗力を持つことになります(同条2項)。

したがって、配偶者居住権は、第三者に対する対抗力を有しない使用借権と比べても、より強力な権利であるといえ、配偶者の居住権を安定的に保護することができる点は、大きな利点として評価することができるでしょう。

配偶者居住権の設定要件

配偶者居住権の適用を受けるためには、次のような要件を満たさなければなりません。

- ①:相続開始時において、配偶者が被相続人の所有する建物に居住していたこと

- ②:当該建物が、被相続人の単独所有又は配偶者との共有に属していたこと

- ③:遺産分割、遺贈又は死因贈与により、配偶者に配偶者居住権を取得させる旨の定めがなされたこと

ここでいう「配偶者」とは、法律上の配偶者を指すものであり、内縁の配偶者はその対象に含まれません。配偶者が当該建物を生活の本拠としていたことが必要とされます。

被相続人と第三者との共有に属する建物について、配偶者居住権を取得させることはできません。

配偶者居住権の設定は、あくまでも配偶者の意思を尊重するという観点から、特定財産承継遺言(被相続人から特定の相続人に対し「相続させる」旨の遺言がなされた場合)によることはできないものとされています。

配偶者居住権の設定手続き

配偶者居住権を設定するための手続としては、次の3つの方法が用意されています。

- 遺産分割協議による設定(民法1028条1項1号)

- 遺言による設定(同項2号)

- 家庭裁判所の審判による設定(民法1029条)

配偶者居住権が設定された場合には、居住建物の所有者は、配偶者に対し、その旨の登記を備えさせる義務を負うものとされています(民法1031条1項)。この登記は、配偶者居住権の設定を第三者に対して対抗するために不可欠の要件となっています。

配偶者居住権の注意点

配偶者居住権を活用したいと考えるなら、以下の点に留意しましょう。

- 配偶者居住権は相続税の課税対象

- 配偶者居住権は譲渡できない

- 配偶者居住権が続いている限り物件売却が困難

- 配偶者と物件所有者との関係にも注意

次項より、詳しく解説します。

配偶者居住権は相続税の課税対象

配偶者居住権は、原則として配偶者の生涯にわたって存続する強力な権利であることから、一定の経済的価値が認められています。

そのため、配偶者居住権は相続財産の一部を構成するものとされ、相続税の課税対象となる点には十分な注意が必要です。

他方で、配偶者居住権が設定された建物(の所有権)を相続した者については、建物の相続税評価額から、配偶者居住権の評価額を控除した金額を基礎として相続税が課されることになります。

配偶者居住権は譲渡できない

配偶者居住権については、これを譲渡することができないものとされています(民法1032条2項)。

したがって、配偶者居住権を有する配偶者は、原則として自ら居住し続けることが予定されています。

もっとも、配偶者居住権の対象となる建物を、第三者に使用収益させることは可能ですが、その場合には建物所有者の承諾を得なければならないとされています(同条3項)。このように、配偶者居住権が設定されると、建物の用途は大きく制限されざるを得ません。

配偶者居住権が続いている限り物件売却が困難

配偶者居住権が存続している建物については、原則として第三者が自ら居住したり、賃貸に供したりすることができないため、購入希望者を見つけることは極めて難しいといえます。

そのため、配偶者居住権が存続している間は、建物の売却が事実上困難になってしまう点には注意が必要です。

配偶者居住権は原則として配偶者の生涯にわたって存続するため、建物を再活用できるようになる時期が不確定である点にも留意しなければなりません。

配偶者と物件所有者との関係にも注意

建物の所有者と居住する配偶者との間の人間関係が良好でない場合には、トラブルに発展するおそれがあります。例えば、建物の損耗等をめぐって、所有者が配偶者に対し損害賠償を請求するといった紛争が生じる可能性があります。

配偶者居住権を設定すべき場合には、建物の所有権を誰に相続させるかについて、可能な限り被相続人の生前の段階で十分に検討し、決定しておくことが望ましいといえるでしょう。

まとめ

配偶者居住権は、配偶者の生活の安定化や、遺留分問題のリスク軽減などのメリットがある一方で、相続税の課税対象となることや、建物の用途が制限されるなどのデメリットもあります。

配偶者居住権を設定するためには、相続開始時に配偶者が被相続人所有の建物に居住していたことや、遺産分割協議などによる設定手続きが必要。配偶者居住権には配偶者短期居住権との違いもあるため、両者の特徴を理解しておくことも大切です。

配偶者居住権の設定は、相続人間の利害関係に大きな影響を与える可能性があります。相続の専門家に相談して、最適な方法を検討しましょう。

| 運営団体 株式会社ネクスウィル 2019年1月29日設立。訳あり不動産の買取を行う不動産会社。相続やペアローンによる共有持分、空き家、再建築不可物件、借地、底地など、権利関係が複雑な不動産を買い取り、法的知識や専門知識を以って、再度市場に流通させている。 |