こんにちは。ワケガイ編集部です。

不動産を相続すると、その名義を変更する「相続登記」が必要になります。さらに一定の資産を相続した場合には、相続税の申告や納税も求められます。こうした手続きでは、相続した不動産の「価値」をどう評価するかが重要なポイントとなります。

その評価に用いられるのが「課税価格」です。課税価格とは、登録免許税や不動産取得税などを計算する際の基準となる金額であり、実勢価格や相続税評価額とは別の性質を持っています。

本記事では、課税価格の定義や相続登記における使われ方、計算方法、よくある注意点についてわかりやすく解説します。

について今すぐご相談できます。

お電話する

目次

課税価格とは?

課税価格とは、文字通り「課税の基準となる価格」のことです。税金を計算するうえでベースとなる金額を意味し、相続登記に必要な登録免許税や不動産取得税、相続税、贈与税など、さまざまな税目において用いられます。

ただし、「課税価格」とはひとつの絶対的な価格を指すものではなく、税目ごとに評価の基準や計算方法が異なるのが特徴です。

たとえば、相続登記の際に必要となる登録免許税の課税価格は、「固定資産税評価額」をベースに算出するのが一般的です。一方、相続税や贈与税を計算する際には、「相続税評価額(路線価方式や倍率方式による評価)」を基に課税価格が決まります。

また、「課税価格=不動産の時価(実勢価格)」と誤解してしまうケースもみられますが、不動産会社の査定額や実際の売買価格は、税務上の評価とは別物です。

こうした違いを理解せずに手続きを進めてしまうと、必要な資料が揃わなかったり、申告や登記が補正になるリスクもあります。次の章では、「課税価格」とよく混同される固定資産税評価額や相続税評価額との違いについて、整理してお伝えします。

税目ごとに異なる「課税価格」の評価基準

「課税価格」は共通のひとつの数値ではなく、税金の種類に応じて異なる評価基準が用いられます。

相続登記では固定資産税評価額が基準とされる一方、相続税や贈与税の申告では、国税庁が定める評価方法に従って相続税評価額を用いる形になります。

以下に、代表的な税目とそれぞれに用いられる課税価格の基準を整理します。

| 税金の種類 | 使用される課税価格の基準 | 主な算出方法 |

| 登録免許税・不動産取得税 | 固定資産税評価額 | 市区町村による評価(原則3年に1度見直し) |

| 相続税・贈与税 | 相続税評価額 | 路線価方式または倍率方式(国税庁の基準) |

| 固定資産税・都市計画税 | 固定資産税評価額 | 市区町村による評価 |

このように、「課税価格」という言葉の中には複数の評価基準が存在するため、登記や申告といった手続きを行う際には、「どの税目に関する手続きなのか」と「その税目ではどの評価額が課税価格として使われるのか」を正しく理解しておきましょう

相続登記における課税価格の見方

課税価格は不動産に関するさまざまな税金で使われる重要な数値ですが、なかでも相続登記の場面では、特に注意が必要です。

というのも、相続は突然起こることが多く、申請には期限もあるため「どの価格が必要なのか」を正確に把握しないままだと、評価証明書の取得ミスや税額の誤認によって、登記申請が要補正となりかねません。

相続登記における課税価格の基本は前述のとおり「固定資産税評価額」です。この評価額に基づいて登録免許税が算出されるため、正確な資料の準備と価格の把握は不可欠です。

税額の計算式は以下のとおり求められます。

- 登録免許税額:課税価格 × 0.4%

(例:持分が2分の1で評価額が2,000万円のとき「2,000万円 × 1/2 × 0.004 = 4万円」)

なお、土地と建物がある場合はそれぞれ別個に評価され、共有名義であれば持分割合も考慮されます。したがって、課税価格の算出ミスは、税額の過大・過少や登記の補正につながるおそれがあるため、慎重な取り扱いが必要です。

(参考:国税庁「登録免許税の税額表」)

課税価格は登記申請書類に記載が必要な場合もある

相続登記を申請する際には、「課税価格」を登記申請書に記載しなければならないケースがあります。このとき基準となるのが、「固定資産税評価証明書」に記載された評価額です。

この評価証明書の提出が求められる主な理由は以下の2点です。

- 登録免許税を正しく計算するため

- 課税対象の不動産の評価根拠を明示するため

評価証明書は不動産所在地の市区町村で取得できますが、年度によって評価額が変わるため、「相続発生日が属する年度のもの」を取得する必要があります。過去年度の通知書などを誤って提出すると、法務局から訂正を求められるケースもあります。

そのため、申請前には以下の点をチェックしておきましょう。

- 評価証明書の年度が相続発生日と一致しているか

- 固定資産税評価額に誤りがないか

- 共有名義の場合は持分を正しく反映しているか

こうした事前準備を丁寧に行うことで、申請書類の不備を防ぎ、スムーズな登記手続きにつなげられます。

相続登記以外の課税価格が使われるシチュエーション例

課税価格は相続登記の場面で注目されがちですが、それだけに限られた概念ではありません。不動産に関わる各種の税金や手続きにおいても、課税価格は繰り返し登場します。むしろ、税金が発生するあらゆる局面で、その前提となる評価額として機能しているのです。

ここでは、相続登記以外で課税価格が必要になる主なケースを3つ紹介します。

- 例①:不動産取得税の課税対象として評価する場合

- 例②:贈与税・相続税のための財産評価を行う場合

- 例③:訳あり不動産の売却や名義変更時に活用する場合

それぞれ個別にみていきましょう。

例①:不動産取得税の課税対象として評価する場合

不動産を購入や贈与で取得した場合には、不動産取得税が課されます。この税は都道府県が課税主体であり、市区町村が管轄する固定資産税とは制度が異なりますが、課税価格の計算にあたっては、やはり固定資産税評価額がベースになります。

- 土地・建物の税額 = 固定資産税評価額 × 4%(標準税率)

課税価格がその評価額に該当するため、取得時点での評価額を把握しておかなければ、想像すらしていなかった納税通知が届くこともあります。

(参考:総務省「不動産取得税」)

関連記事:不動産取得税とは?計算方法からいつ支払うのかまで完全解説

例②:贈与税・相続税のための財産評価を行う場合

親から子へ不動産を贈与したり、遺贈や死因贈与といった形で財産が移転した場合、贈与税や相続税の課税対象となることがあります。このときの課税価格の算出には、固定資産税評価額ではなく、「相続税評価額」が使われます。

相続税評価額は、国税庁が定める「路線価」「倍率方式」に基づいて計算されます。

(出典:国税庁「路線価図の説明」)

- 路線価方式:国税庁が定める1㎡あたりの価格(路線価) × 土地面積

- 倍率方式:固定資産税評価額 × 地域ごとの倍率

建物については、固定資産税評価額をそのまま使うのが原則です。

登記で使われる「固定資産税評価額による課税価格」と、相続税・贈与税で使われる「相続税評価額による課税価格」は、いずれも“課税価格”ではありますが、税目ごとに評価方法が異なるため、混同しないよう注意が必要です。

関連記事:相続税の節税対策とは?効果的なポイントをわかりやすく紹介

例③:訳あり不動産の売却や名義変更時に活用する場合

共有持分だけを売却する、再建築不可物件を処分する、あるいは無償で名義変更するといった「訳あり不動産」の場面でも、課税価格の提示が求められることがあります。これは、贈与や持分移転に伴って登記を変更する際に、登録免許税や不動産取得税の計算に課税価格が用いられるためです。

一例を挙げると、第三者に共有持分を売却する場合、売却価格ではなく、持分に応じた固定資産税評価額をベースに登録免許税が課されます。また、親族間で持分を無償で移転するようなケースでは、実勢価格ではなく評価額が贈与税の算定根拠になります。

関連記事:土地の名義変更はどうすればいい?必要な手順を詳しく解説

課税価格はどこで確認できる?2つの方法と注意点

相続登記の際、登録免許税の計算や書類提出に必要となる「課税価格」は、事前に調べることができます。ただし、どの書類を使うか、取得のタイミングや方法によって注意点も存在します。

以下では、主な確認方法2つと、訳あり物件を扱う際の特有の注意点について整理します。

方法①:固定資産税評価証明書での確認

課税価格を最も正確に確認できるのが、固定資産税評価証明書です。これは不動産所在地の市区町村役場で発行される公的書類で、固定資産税評価額が記載されています。

(出典:国税庁「固定資産税評価額」)

登記の際に課税価格として使用されるのは、基本的にこの評価額であるため、証明書の取得は実務上求められます。

申請は窓口または郵送で行い、相続人の場合は、本人確認書類や相続関係がわかる戸籍の写しなどを添付する必要があります。1通数百円程度の手数料がかかり、不動産1筆ごとに発行されるのが一般的です。

また、固定資産税評価証明書には「評価年度」が記載されています。これは固定資産税の課税の基準となる年度を示すもので、登記で使う場合には、相続が発生した時点の年度であるかどうかがポイントです。

ずれがあると申請が補正になることもあるため、相続発生日に応じた年度の証明書を取り寄せるよう注意が必要です。

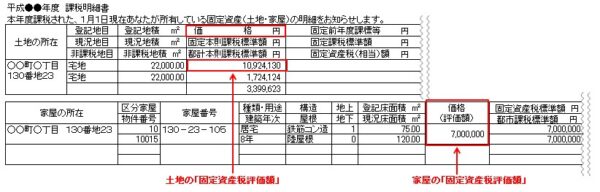

方法②:課税明細書・名寄帳など代替資料の活用

評価証明書がすぐに取得できない場合の代替手段として「課税明細書」「名寄帳」を活用する方法があります。

課税明細書は、毎年春ごろに自治体から送られてくる固定資産税の納税通知書に同封されている書類です。不動産ごとの課税標準額が記載されており、おおよその課税価格を把握するには便利です。

ただし、課税明細書は登記の正式な添付書類には使えないため、あくまで参考用と考えましょう。

また、所有者が複数不動産を保有している場合は、名寄帳を使って一括で確認することも可能です。名寄帳は所有者単位で不動産の一覧を確認できる帳票で、評価額も記載されています。

いずれの資料も、自治体の窓口で申請すれば取得できますが、評価証明書とは異なり、正確性や証明力の点でやや劣るため、登記手続きでは使用の可否を法務局に確認しておくと安心です。

訳あり不動産のケースでの注意点

共有持分や再建築不可、借地権付き建物など、いわゆる「訳あり不動産」の場合、課税価格と実際の市場価値がかけ離れていることがあります。

このようなケースでも、課税価格はあくまで固定資産税評価額に基づいて算出されるため、評価額が実勢価格を上回っていても、そのまま課税対象になります。

特に共有持分の場合、評価証明書には不動産全体の評価額しか記載されておらず、自分が相続する持分に応じて按分計算する必要があります。按分を誤ると、登録免許税の額にも影響するため、計算には慎重さが求められるため、専門業者に合わせて相談するのが安全です。

【ケース別】相続登記における課税価格の計算方法

相続登記で必要となる課税価格は、不動産の種類や権利関係によって計算方法が異なります。特に、一戸建てかマンションか、単独名義か共有名義かといった違いによって、評価証明書の取り扱いや税額の算出方法に注意が必要です。

ここからは、代表的な6つのケースを例にとって、課税価格の計算方法を解説します。

ケース①:一戸建て(土地・建物)の相続登記をする場合

戸建て住宅の相続登記では、「土地」と「建物」が別個の不動産として登記されているため、それぞれの課税価格を算出する必要があります。これは、登録免許税が不動産ごとに課されるからです。

また、評価証明書には「課税標準額」だけでなく、「都市計画税」「非課税」などの区分も記載されており、これらが誤解を生まないよう内訳をよく確認しましょう。

<課税価格と登録免許税の計算例>

- 土地の固定資産税評価額:1,000万円

- 建物の固定資産税評価額:500万円

- 課税価格合計:1,500万円

- 登録免許税:1,500万円 × 0.4% = 6万円

なお、土地が一部非課税扱い(市道に面した私道など)となっている場合でも、登記上は「課税価格0円」で評価証明書が必要なこともあります。疑問点がある場合は、事前に市町村役場で評価証明書の見方を確認しておくと安心です。

ケース②:共有名義の持分のみを相続登記する場合

被相続人が共有者だった場合は、その持分に対応する課税価格のみが登録免許税の対象になります。評価証明書には不動産全体の評価額しか記載されないため、自身で「持分按分」を計算する必要があります。

仮に、法定相続分どおり2分の1の持分を取得する場合でも、遺産分割協議によって取得割合が変わることもあるため、実際の登記内容に応じて算出します。

<課税価格と登録免許税の計算例>

- 不動産の固定資産税評価額:2,000万円

- 相続する持分割合:2分の1

- 課税価格:2,000万円 × 1/2 = 1,000万円

- 登録免許税:1,000万円 × 0.4% = 4万円

このとき、登記申請書には持分を明示し、あわせて相続関係説明図や遺産分割協議書の添付が必要です。とくに遺言書がある場合は、記載通りの持分で計算すればよいのですが、そうでない場合は「実際に相続する割合」と「登記簿に記載される割合」が食い違わないよう注意が求められます。

ケース③:相続するのがマンション(区分所有)だった場合

マンション(区分所有建物)の相続登記では、専有部分(建物)だけでなく、その敷地権(共有土地)も対象になります。多くの方が見落としやすいのが、この「敷地権部分」にも評価が必要である点です。

敷地権の持分割合はマンション全体の敷地に対する権利であり、通常は登記事項証明書や管理規約などで確認できます。ただし、評価証明書に敷地権割合が明記されていない場合は、自ら按分計算をする必要があります。

<課税価格と登録免許税の計算例>

- 専有部分(建物)の評価額:1,200万円

- 敷地権(共有土地)の評価額:土地全体5,000万円 × 敷地権割合1/10=500万円

- 課税価格合計:1,200万円+500万円=1,700万円

- 登録免許税:1,700万円 × 0.4% = 6万8,000円

なお、マンションによっては敷地権の設定がない(借地権扱いなど)ケースもあります。あらかじめ権利関係を確認したうえで、必要な評価証明書をそろえておきましょう。

ケース④:再建築不可物件を相続登記する場合

再建築不可物件は、道路接道義務などの関係で建て替えができない土地や建物を指します。市場では価格が下がる要因となるため「評価も低くなる」と思いがちですが、固定資産税評価ではその点が考慮されないことが多く、実勢価格より高い評価がついているケースも見られます。

それでも、登記に必要な課税価格はあくまで評価証明書に記載された「固定資産税評価額」であり、基本的にはこの金額がそのまま登録免許税の基準となります。

<課税価格と登録免許税の計算例>

- 評価証明書上の固定資産税評価額:1,800万円

- 実勢価格:800万円(※参考情報)

- 登録免許税:1,800万円 × 0.4%=7万2,000円

評価額に疑義がある場合でも、評価証明書の金額は原則として修正ができません。どうしても評価額の妥当性に不安がある場合は、登記申請前に司法書士や市区町村の資産税課へ相談するのが望ましいです。

再建築不可である旨が証明できる場合でも、税額そのものが減免される制度は基本的に存在しないため、過信は禁物です。

ケース⑤:空き地や山林など非課税対象の土地を相続する場合

固定資産税が課税されていない土地(非課税土地)であっても、相続登記では「課税価格の記載」が必要になることがあります。これは、登録免許税の課税・非課税を判定するうえで、形式的に「評価の根拠」が求められるためです。

非課税であることを証明するには、「非課税証明書」または「課税されていないことを示す評価証明書」が必要です。ただし、山林や私道など一部の土地では、非課税であっても実質的に「固定資産税評価額に基づく登録免許税」が求められるケースもあるため、事前に自治体に確認を取りましょう。

<評価方法・手続きのポイント>

- 課税価格が0円の場合 → 非課税証明書を添付することで、登録免許税が非課税になる可能性あり

- 評価額が設定されている場合 → 評価額に基づいて課税価格を算出し、税率を適用

<登録免許税の計算例>

- 評価額が設定されている山林(500万円)の場合

→ 500万円 × 0.4% = 2万円(登録免許税)

どちらの扱いになるかは物件や自治体によって異なるため、登記直前で慌てないよう、確認は早めに済ませておくと安心です。

ケース⑥:複数の不動産をまとめて相続登記する場合

相続財産に複数の不動産が含まれている場合、それぞれの物件について個別に課税価格を算出し、登録免許税も個別に計算して合算する必要があります。

課税価格の把握には、各物件ごとの評価証明書を用意するのが基本ですが、「名寄帳(なよせちょう)」を取得することで、被相続人が所有していた不動産を一覧で確認でき、見落としを防げます。

<課税価格と登録免許税の計算例>

- 土地Aの評価額:1,000万円

- 建物Bの評価額:600万円

- 土地Cの評価額:400万円

- 課税価格合計:1,000万円+600万円+400万円=2,000万円

- 登録免許税:2,000万円 × 0.4% = 8万円

なお、登記申請書には各不動産ごとの課税価格を明示する必要があります。特に、自治体が異なる不動産を含む場合は、それぞれの役所で評価証明書を取得し、地域ごとに分けて計算する形になります。

課税価格に関するよくある注意点

相続登記で課税価格を用いる際には、評価の根拠や計算方法そのものよりも、「どういう評価額を使うのか」「どんな書類が必要になるのか」という運用面でつまずく方が少なくありません。

誤解や思い込みから書類が差し戻されたり、追加書類が必要になることもあるため、以下の点に留意する必要があります。

- 不動産会社が提示する実勢価格とは別物である

- 評価額は毎年変わるため、提出書類は最新のものを用いる

- 課税価格がゼロや極端に低いときも資料が必要なケースもある

それぞれ個別に解説します。

不動産会社が提示する実勢価格とは別物である

不動産の価格と聞くと、「売ったらいくらになるか」「いまの時価はどれくらいか」といった市場価格(=実勢価格)を思い浮かべる方が多いのではないでしょうか。

しかし、登記の手続きで使われる課税価格は、こうした実勢価格とはまったく異なります。相続登記や登録免許税の計算に使われるのは、あくまで市区町村が固定資産税の根拠として算出している「固定資産税評価額」です。

このため、不動産会社の査定で2,500万円と評価されていた物件が、登記上は1,600万円程度の課税価格となることも珍しくありません。実勢価格との差に驚いてしまうケースもありますが、課税価格は市場価値ではなく、あくまで行政上の評価額であるという前提を理解しておきましょう。

評価額は毎年変わるため、提出書類は最新のものを用いる

固定資産税評価額は、毎年1月1日時点の価格として更新され、市区町村から通知や証明書として発行されます。そのため、相続登記で必要となる課税価格も「相続が発生した年度」の評価額を基準にする必要があります。

仮に、相続が2025年6月に発生したとすると「令和7年度の評価証明書」が必要になります。

過去年度の納税通知書や古い評価証明書を使ってしまうと、法務局から補正を求められることもあり、手続きがスムーズに進みません。

特に年度替わりの時期(4月〜6月)には、前年分の書類が手元に残っていることも多いため、相続発生日に基づく年度かどうかを必ず確認してから提出しましょう。

課税価格がゼロや極端に低いときも資料が必要なケースもある

一部の土地や不動産は、そもそも固定資産税の課税対象外となっており、評価額がゼロまたは非常に低額で記載されていることがあります。代表的な例としては、私道・山林・崖地・保安林などが挙げられます。

こうしたケースでは、「評価額がないから書類も不要」と考えてしまいがちですが、実際には非課税であることを証明するための「非課税証明書」や、別途の説明資料の提出が求められることがあります。

ゼロ評価であっても、その状態を法務局が確認できるような客観的資料が必要になるという点に注意しましょう。

訳あり物件の相続でお困りの方は「ワケガイ」にご相談ください!

当社(株式会社ネクスウィル)は、訳あり不動産の買取に特化したサービス「ワケガイ」を提供しています。課税価格の評価が難しい再建築不可物件や共有持分だけを相続したケースなど、通常の登記や売却が進みにくい不動産にも対応しています。

特に、課税価格が実勢と乖離している場合や、非課税証明書が必要な土地などでは、書類の不備や計算ミスにより登記が遅れる例も少なくありません。

ワケガイでは、専門スタッフと士業が連携し、複雑な相続登記のサポートから、最短1日のスピード買取まで一貫して対応可能ですので、お気軽に無料査定をご活用ください。

まとめ

課税価格は、相続登記や登録免許税の計算、さらには不動産取得税の課税判断などにおいて欠かせない基準です。一方で、「相続税評価額と同じもの」と誤解されたり、固定資産税評価証明書の年度を間違えた書類を提出してしまうケースも多く見受けられます。

正確な課税価格を把握するには、対象となる不動産の種類や相続のタイミングに応じた書類を取得し、適切な評価額を用いて計算することが必要です。また、再建築不可や共有持分など特殊な物件では評価の解釈にズレが生じるため、事前に確認することが大切です。

相続登記をスムーズに進めるためにも、課税価格のしくみを理解し、評価資料は必ず最新かつ正確なものを準備しておきましょう。

運営団体 2019年1月29日設立。訳あり不動産の買取を行う不動産会社。相続やペアローンによる共有持分、空き家、再建築不可物件、借地、底地など、権利関係が複雑な不動産を買い取り、法的知識や専門知識を以って、再度市場に流通させている。 訳あり不動産の買取サービス「ワケガイ」、空き家、訳あり不動産CtoCプラットフォーム「空き家のURI・KAI」を展開。 経済界(2022年)、日刊ゲンダイ(2022年)、TBSラジオ「BOOST!」(2023年)、夕刊フジ(2023年)などで訳あり不動産について解説している。2024年度ベストベンチャー100選出。 これまでの買取の経験をもとに、訳あり不動産の解説をする著書『拝啓 売りたいのに家が売れません』(代表取締役 丸岡・著)を2024年5月2日に出版。 |